Honorartarife / Nettotarife zur Altersvorsorge

Die telefonische und online Beratung zu Honorartarifen erfolgt kostenfrei!

Sämtliche Angebotsberechnungen, Beratungsleistungen/ Honorarberatung zu Honorartarifen/ Nettotarifen und auch spätere laufende Vertragsbetreuung für Honorartarife/ Nettotarife sind zu 100% kostenfrei.

(Gilt für Alters- und Kindervorsorge, BU- Versicherung, Todesfallschutz u. Sachverträge als Honorartarife)

Einsparpotentiale:

bis zu 35% Beitragsersparnis jedes Jahr auf Ihre Versicherungen

trotzdem 100% Leistung

Hier können Sie alle gesammelten Kundenmeinungen zu unserer Honorarberatung nachlesen.

Die wichtigsten Informationen auf einen Blick:

- Was sind Honorartarife und Nettotarife in der Altersvorsorge?

- Was sind die Unterschiede von Honorartarifen und Bruttotarifen?

- Wie erkenne ich die Unterschiede zum Bruttotarif - Beispielrechnung?

- Wie funktionierten Honorartarife in der Altersvorsorge?

- Welche Vorteile habe ich durch einen Honorartarif bzw. Nettotarif?

- Welche Nachteile habe ich durch Honorartarife bzw. Nettotarife?

- Wer kann Honorartarife abschließen?

- Woher bekomme ich eine Honorartarife?

- Weiterführende Informationen!

- Welche Anbieter stellen Honorartarife zur privaten Altersvorsorge zur Verfügung?

Angebote können Sie hier kostenfrei anfordern.

Hinter den hier drunter angezeigten Produkten/Produkt-/Modulbildern gelangen Sie zu online Formularen, über die Sie sich kostenfreie Angebote bestellen können. Einfach die Formulare Ihrer Wahl entsprechend, Ihrer Wünsche ausfüllen und absenden. Sie erhalten dann schnellst möglich eine Rückfrage oder direkt das gewünschte kostenfreie Angebot.

Honorartarif kostenfrei berechnen

und mit bisherigem Tarif vergleichen!

|

|

Was sind Honorartarife bzw. Nettotarife in der Altersvorsorge?

Honorartarife und Nettotarife haben Ihren Ursprung in den sogenannten Servicetarifen, von Versicherungsgesellschaften, Banken und Sparkassen. Den Versicherungsschein zu einem Honorartarif oder Nettotarif bezeichnet man als Nettopolice.

Honorartarife und Nettotarife haben Ihren Ursprung in den sogenannten Servicetarifen, von Versicherungsgesellschaften, Banken und Sparkassen. Den Versicherungsschein zu einem Honorartarif oder Nettotarif bezeichnet man als Nettopolice.

Ursprünglich waren diese Servicetarife, nur für die Mitarbeiter der Versicherungen und Banken gedacht, um Ihnen zur eigenen Vorsorge und Absicherung einen innerbetrieblichen Rabatt zu gewähren.

Dies ließ sich einfach realisieren, denn die Mitarbeiter von Versicherungsgesellschaften und Banken mussten für die Nutzung der hauseigenen Tarife, auf die sonst üblichen Abschlussprovisionen und Betreuungsprovisionen verzichteten.

Merke: Honorartarife und Nettotarife sind ein Hinweis darauf, dass ein Produkt mit diesem Tarifmerkmal zu 100% frei von Abschlussprovisionen und ohne Betreuungsprovisionen ist. Achtung: Es gibt Varianten von Nettotarifen, die zwar keine Abschlussprovisionen enthalten, bei denen jedoch die Betreuungsprovisionen für die Vertriebseinheiten weiter bestehen. Das schlägt sich in den höheren Verwaltungsgebühren der Versicherungsgesellschaften nieder. Solche Nettotarife sind keine echten Honorartarife. Siehe auch Honorartarif auf wikipedia.

Tipp: Außerdem enthalten Honorartarife und Nettotarife sehr oft reduzierte Verwaltungsgebühren und verbraucherfreundlichere Rahmenbedingungen.

Hinweis: Honorartarife und Nettotarife sind gerade in der privaten Altersvorsorge wegen der extremen Kostenreduzierung, sehr günstige und leistungsstarke Produkte mit besonders hohem Verbrauchernutzen.

Was sind die Unterschiede von Honorartarifen und Bruttotarifen?

Ein Unterschied, zwischen Honorartarifen und Bruttotarifen, liegt in dem Wegfall der Abschlussprovisionen und Betreuungsprovisionen. Das reduziert die Kosten von Beginn an und erhöht gerade in der Altersvorsorge die Rentenleistung.

Im Altersvorsorgesegment geben manche Versicherer innerhalb der Honorartarife für den Endkunden nochmals Nachlässe auf Verwaltungsgebühren und bei der Nutzung von fondsgebundenen Produkten fallen immer häufiger die Provisionen an Versicherungen und Banken weg, die von den Kapitalverwaltungsgesellschaften zurück vergütet werden.

Das sind dann die sogenannten Kick-Back-Zahlungen, die dem Guthaben des Kunden direkt gutgeschrieben werden. Dadurch erhöht sich die Ablaufleistung und Rentenhöhe erheblich.

Ein weiterer Punkt, über den die Altersvorsorgesparer die Effektivkosten der Sparverträge senken können, ist die Zusammenstellung der Anlagestrategie mit Hilfe von ETF´s (Exchange Traded Funds). Ein ETF ist ein Investmentfonds, genauer gesagt ein Indexfonds der an einer Börse gehandelt wird. Da die gehandelten Indexwerte und Indexbeteiligungen bereits vorgegeben sind, kann auf ein teures Fondsmanagement verzichtet werden. Die dadurch reduzierte Gesamtkostenquote (TER oder auch Total Expense Ratio) des Vertrages erhöhen die Zusatzrente des Verbrauchers noch einmal erheblich. Siehe auch ETF und TER auf wikipedia

Die Provisionskosten bei Bruttotarifen werden einfach mit den Sparbeiträgen und dem Guthaben des Verbrauchers verrechnet. Der dadurch für den Kunden entstehende Verlust kann über die Jahre sehr hohe Summen erreichen, denn diese Provisionskosten nehmen nicht an der Wertentwicklung zum Kapitalaufbau oder auch am Aufbau einer Zusatzrente teil.

Merke: Im Gegensatz zu Bruttotarifen, wird bei einem Honorartarif vorab genau offen gelegt, welche Kosten dem Verbraucher für die Vermittlung und den Service durch den Honorarberater oder auch den Versicherungsmakler mit der Erlaubnis zur Vermittlung von Honorartarifen entstehen. Jeder Verbraucher ist über diese Transparenz genau im Bilde, was sein Vertrag kostet und wieviel Geld tatsächlich in der Sparanlage zur Altersvorsorge ankommt.

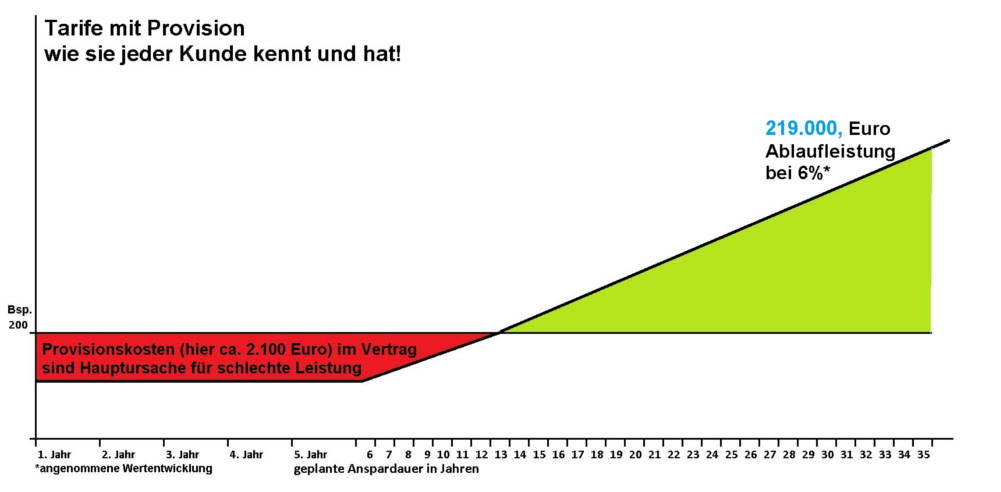

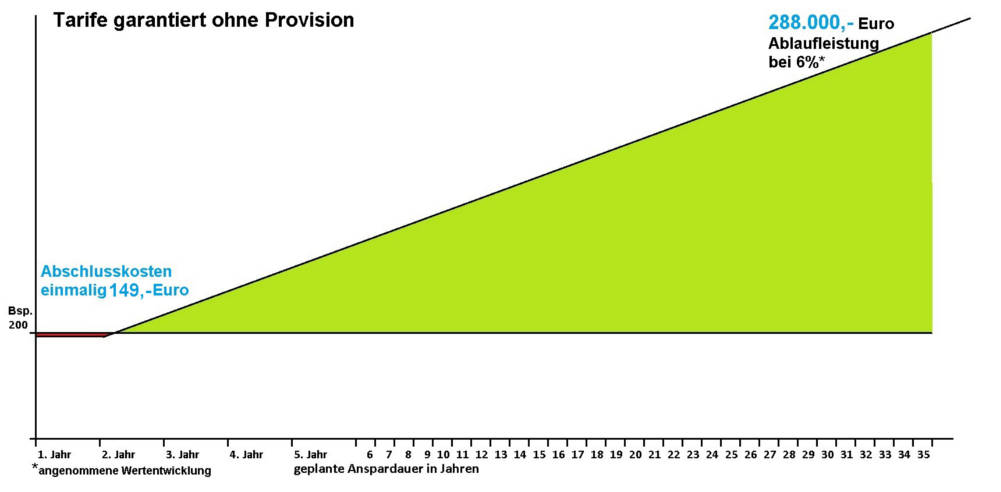

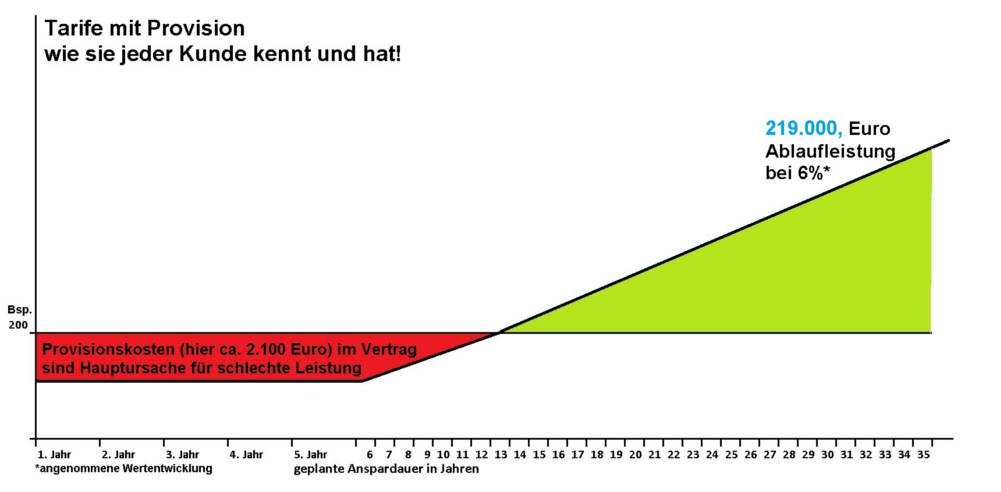

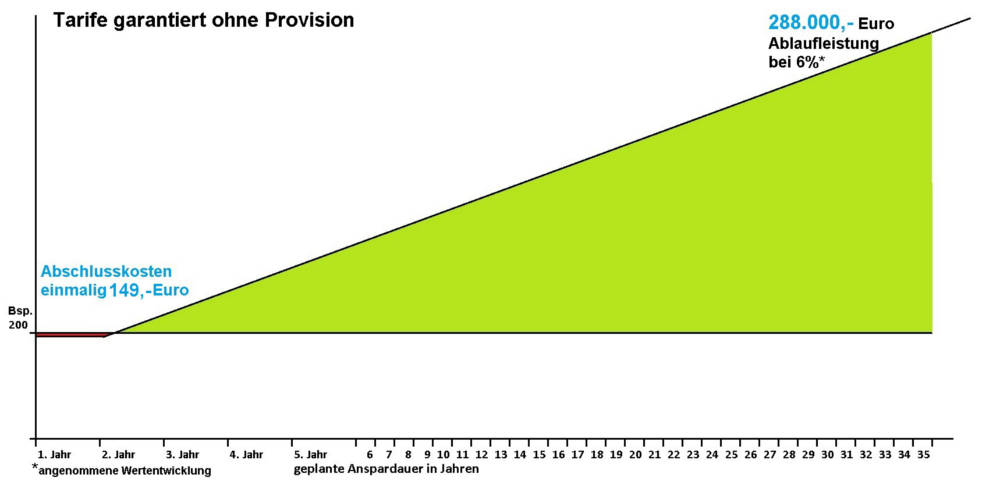

Wie erkenne ich die Unterschiede zum Bruttotarif - Beispielrechnung?

Es ist vielen Verbrauchern in Deutschland nicht bewusst, welche Nachteile Ihnen entstehen, wenn sie sich für herkömmliche Bruttotarife oder auch Tarife mit Provisionskosten entscheiden. Der sich ergebende Nachteil durch die Provisionen in Bruttotarifen wird oftmals nicht näher hinterfragt. Aus diesem Grund, soll die folgende Beispielrechnung zur privaten Altersvorsorge nochmals etwas zum Verständnis beitragen, denn in den Bereichen die mit dem Geld Anlegen oder Investieren zu tun haben, sind die negativen Folgen durch Provisionskosten besonders hoch.

Bsp. mit 200,- € Sparbeitrag |

|

Mit Provisionskostenverlieren Sie 69.000,- EUR |

Bsp. mit 200,- € Sparbeitrag |

|

Mit Honorartarifgewinnen Sie 69.000,- EUR |

Beispielrechnung:

Sie haben sich für unser Beispiel entschlossen, monatlich 200,- Euro für Ihre private Rentenversicherung zurückzulegen.

Wir gehen in unserer Beispielrechnung davon aus, dass Sie noch 35 Jahre bis zum Renteneintritt haben. Wir rechnen mit der aktuell üblichen und öffentlich kommunizierten Abschlussprovision von 2,5 %. Gleichzeitig beziehen wir in die Berechnung auch die Betreuungsprovision von 2% über die Vertragslaufzeit mit ein. (Die Provisionssätze können von Anbieter zu Anbieter etwas variieren!)

Die Rechnung zu den Provisionskosten im Detail:

Sparbeitrag x Monate pro Jahr x Jahre der Beitragszahlung = Bemessungsgrundlage für die Provisionshöhe

200,- Euro x 12 Monate x 35 Jahre = 84.000 Euro

Bemessungsgrundlage x Abschlussprovisionssatz = Abschlussprovision

84.000 Euro x 2,5% = 2.100,- Euro (wird dem Vermittler sofort zu Beginn ausgezahlt)

Bemessungsgrundlage x Betreuungsprovisionssatz = Betreuungsprovision

84.000 Euro x 2% = 1.680,- Euro (wird dem Vermittler über die Jahre verteilt ausgezahlt)

Wenn Sie über die Vertragslaufzeit, was gerade von Selbständigen und besser Verdienenden gern genutzt wird, auch noch Zuzahlungen tätigen, dann werden diese Zuzahlungen in der Regel mit 4 bis 5% Kosten belastet. Das bedeutet je mehr Geld Sie einzahlen, desto mehr Provisionskosten fallen an.

Allein nur durch die Provisionen ohne Zuzahlungen, fehlen Ihnen in unserem Beispielvertrag 3.780,- Euro. Dieser Betrag kann nicht an der Wertentwicklung ihres Vermögens teilnehmen.

Zusätzlich zu diesen Provisionskosten fallen noch die Kosten der Versicherungsgesellschaft und bei fondsgebundenen Produkten die Kosten für die Fondsverwaltung an. Alles in allem Kosten, die in der Regel in keinem Verhältnis zum tatsächlichen Beratungsaufwand stehen.

Die Kosten in einem Vertrag sind das entscheidende Kriterium!

In Zahlen könnte eine Gegenüberstellung von "Bruttotarif" und "Honorartarif", so aussehen:

| Bruttotarif | mit Provision |

Honorartarif | ohne Provision | |||

| Jahre | Ihre Einzahlungen | Tatsächliches Guthaben bei 6% | Jahre | Ihre Einzahlungen | Tatsächliches Guthaben bei 6% | |

| 1. | 2.400 Euro | 1.187 Euro | 1. | 2.400 Euro | 2.399 Euro | |

| 2. | 4.800 Euro | 2.242 Euro | 2. | 4.800 Euro | 4.935 Euro | |

| 3. | 7.200 Euro | 3.767 Euro | 3. | 7.200 Euro | 7.614 Euro | |

| 4. | 9.600 Euro | 5.168 Euro | 4. | 9.600 Euro | 10.446 Euro | |

| 5. | 12.000 Euro | 6.648 Euro | 5. | 12.000 Euro | 13.439 Euro | |

| usw. | ---------- | usw. | ----------- | |||

| Leistung mit 67 |

84.000 Euro | 219.095 Euro | Leistung mit 67 |

84.000 Euro | 288.790 Euro |

Das Problem bei Bruttotarifen: Die Verbraucher machen in Variante 1 trotz 6% Wertentwicklung immer noch MINUS!

Merke: Diese Kosten durch Abschlussprovisionen und Betreuungsprovisionen fallen bei Honorartarifen weg. Gleichzeitig erhalten Sie bei Honorartarifen häufig nochmals reduzierte Verwaltungsgebühren durch die Versicherer und Kapitalverwaltungsgesellschaften. Sie haben von Beginn an mehr Geld in Ihren Verträgen und somit mehr Rente oder mehr Kapital.

Extra Tipp: Die Toptarife unter den Honorartarifen können sogar einem Vergleich mit reinen Fondsanlagen standhalten. Dadurch, dass die Kostenstrukturen bei Honorartarifen sehr gering ausfallen und die Abgeltungssteuer in der Ansparphase wegfällt, können Sie mit Honorartarifen im eins zu eins Vergleich mit reinen Fonds, höhere Ablaufleistungen erzielen.

Wie funktionierten Honorartarife in der Altersvorsorge?

Ein Honorartarif oder Nettotarif ist von den Leistungen in der Regel genauso gut wie ein Tarif, den Sie als Bruttotarif von ihrer Versicherung erhalten.

Ein Honorartarif oder Nettotarif ist von den Leistungen in der Regel genauso gut wie ein Tarif, den Sie als Bruttotarif von ihrer Versicherung erhalten.

Auf keinen Fall ergeben sich dadurch Nachteile für einen Verbraucher.

Im Gegenteil, diese Tarife sind besonders günstig, weil die Gesamtkostenquote, gerade auch in der privaten Altersvorsorge, durch den Wegfall der Provisionskosten stark reduziert ist.

Außerdem ergeben sich durch die Abkopplung vom Provisionssystem verbesserte Rahmenbedingungen. Das kommt gerade bei den langfristiger angelegten Sparverträgen zur privaten Altersvorsorge zum Tragen, denn dort fallen in der Regel die sogenannten Stornogebühren oder auch Strafgebühren weg.

Welche Vorteile habe ich durch einen Honorartarif bzw. Nettotarif?

Die Vorteile bei den Honorartarifen bzw. Nettotarifen:

- Ein Honorartarif enthält alle Vorteile eines normalen Bruttotarifs

- Ein Honorartarif hat meist bessere Rahmenbedingungen durch die Abkopplung vom Provisionssystem.

- Ein Honorartarif erzielt in der Altersvorsorge durch die geringeren Gesamtkosten mehr Leistung.

- Ein echter Honorartarif ist absolut transparent und damit sehr verbraucherfreundlich.

Welche Nachteile habe ich durch Honorartarife bzw. Nettotarife?

Wenn wir uns mit Nachteilen im Bereich der Honorartarife befassen, dann hängt dies meist damit zusammen, dass Sie für die Beratung zu Honorartarifen, die Honorartarifvermittlung und den Service zu einem Honorartarif bzw. Nettotarif separat bezahlen müssen.

Wenn wir uns mit Nachteilen im Bereich der Honorartarife befassen, dann hängt dies meist damit zusammen, dass Sie für die Beratung zu Honorartarifen, die Honorartarifvermittlung und den Service zu einem Honorartarif bzw. Nettotarif separat bezahlen müssen.

So kann es gerade bei den meist sehr günstigen privaten Sachversicherungen (Haftpflichtversicherung, Hausratversicherung usw.) durchaus sinnvoll sein, sich für einen normalen Bruttotarif zu entscheiden. Die in den Sachversicherungen enthaltenen Provisionskosten sind in der Regel so gering, dass Sie für eine Beratung über einen Honorarberater oder Versicherungsmakler mit der Erlaubnis zur Vermittlung von Honorartarifen, deutlich drauf zahlen würden. Das sollten Sie jedoch im Einzelfall prüfen.

Tipp: Schauen Sie sich dazu die Hinweise zu den verschiedenen Gebührenmodellen an, denn es gibt auch bei den Honorarberatern und Versicherungsmaklern mit der Erlaubnis zur Honorartarifvermittlung Geschäftsmodelle, bei denen kostenfrei beraten wird.

Wer kann Honorartarife abschließen?

Honorartarife bzw. Nettotarife kann im Prinzip von jedem abgeschlossen werden, der sich an einen Honorarberater oder Versicherungsmakler mit der Erlaubnis zur Vermittlung von Honorartarifen wendet.

Woher bekomme ich Honorartarife?

Honorartarife und Nettotarife erhalten Sie derzeit überwiegend von Honorarberatern und Versicherungsmaklern mit der Erlaubnis zur Vermittlung von Honorartarifen.

Honorartarife und Nettotarife erhalten Sie derzeit überwiegend von Honorarberatern und Versicherungsmaklern mit der Erlaubnis zur Vermittlung von Honorartarifen.

Diese haben in der Regel mit den produktgebenden Versicherungsgesellschaften Vereinbarungen getroffen, die jegliche Vergütung an den Berater oder Vermittler durch die Versicherungsgesellschaften ausschließen.

Merke: Wenn Sie als Verbraucher an dem Abschluss eines Honorartarifs interessiert sind, dann müssen Sie den Honorarberater oder den Versicherungsmakler mit der Erlaubnis zur Vermittlung von Honorartarifen separat bezahlen. Hierzu empfehle ich Ihnen, sich genauer mit den Gebührenmodellen zu beschäftigen.

|

Die telefonische und online Beratung zu Honorartarifen erfolgt kostenfrei! |

Weiterführende Informationen zu Honorartarifen!

- Erklärungen und Tipps zur Selbsthilfe bei Nettotarifen

- Erklärungen und Tipps zur Selbsthilfe zur Honorarberatung

- Erklärungen und Tipps zur Selbsthilfe zu Nettopolicen und Bruttopolicen

- Erklärungen und Tipps zur Selbsthilfe in der Privaten Rentenversicherung

- Erklärungen und Tipps zur Selbsthilfe in der Rürup oder Basisrentenversicherung

- Erklärungen und Tipps zur Selbsthilfe in der Riester Rentenversicherung

- Erklärungen und Tipps zur Selbsthilfe in der betrieblichen Altersvorsorge (bAV)

- Anbieterliste und Tarife plus Vergleichsrechnungen

Welche Anbieter stellen Honorartarife zur privaten Altersvorsorge zur Verfügung?

Wenn dieser Beitrag hilfreich war, dann teilen Sie ihn bitte! Vielen Dank vorab!

KontaktStellen Sie Ihre Anfrage ganz einfach hier über das untere Kontaktformular oder nutzen Sie die Möglichkeit gleich online einen Termin zu Buchen. Dafür klicken Sie im rechten Menü auf Terminanfrage. Dann einfach über den angezeigten Kalender einen zu Ihrem Zeitplan passenden Termin wählen und schon kann es los gehen. Sie können sich aber auch über den kostenlosen Rückrufservice von uns anrufen lassen. Dafür gehen Sie einfach über das Menü auf der rechten Seite. |

|

|