Nettotarif / Nettotarife in Nettopolicen zur Altersvorsorge

Erfahrungen und Tipps zum Nettotarif in der Altersvorsorge

Sämtliche Angebotsberechnungen, Beratungsleistungen/ Honorarberatung zu Honorartarifen/ Nettotarifen und auch spätere laufende Vertragsbetreuung für Honorartarife/ Nettotarife sind zu 100% kostenfrei.

(Gilt für Alters- und Kindervorsorge, BU- Versicherung, Todesfallschutz u. Sachverträge als Nettotarif/Honorartarif)

Einsparpotentiale:

bis zu 35% Beitragsersparnis jedes Jahr auf Ihre Versicherungen

trotzdem 100% Leistung

Hier können Sie alle gesammelten Kundenmeinungen zu unserer Honorarberatung nachlesen.

Die wichtigsten Informationen auf einen Blick:

- Was ist ein Nettotarif oder Nettotarife in der privaten Altersvorsorge?

- Wie erkenne ich einen Nettotarif im Vergleich zu einem Bruttotarif oder Provisionstarif?

- Was sind die Unterschiede von einem Nettotarif zum Bruttotarif?

- Welche Kriterien in der Auswahl von Nettotarifen muss ich beachten?

- Welche Vorteile habe ich durch einen Nettotarif in der privaten Rentenversicherung?

- Welche Nachteile habe ich durch einen Nettotarif oder Nettotarife?

- Warum kennt fasst keiner die Nettotarife?

- Was sind die Unterschiede von Nettotarif und Honorartarif?

- Was kostet ein Nettotarif in der Rentenvorsorge?

- Wo kann ich einen Nettotarif oder Nettotarife für die Rente abschließen?

- Worauf muss ich bei der Beratung oder dem Kauf achten?

- Welche Anbieter stellen Nettotarife zur privaten Altersvorsorge zur Verfügung?

Angebote können Sie hier kostenfrei anfordern.

Hinter den hier drunter angezeigten Produkten/Produkt-/Modulbildern gelangen Sie zu online Formularen, über die Sie sich kostenfreie Angebote bestellen können. Einfach die Formulare Ihrer Wahl entsprechend, Ihrer Wünsche ausfüllen und absenden. Sie erhalten dann schnellst möglich eine Rückfrage oder direkt das gewünschte kostenfreie Angebot.

Honorartarif kostenfrei berechnen

und mit bisherigem Tarif vergleichen!

|

|

Was ist ein Nettotarif oder Nettotarife in der privaten Altersvorsorge?

Ein Nettotarif oder auch Nettotarife gibt es schon seit den 90ziger Jahren. Nettotarife werden in erster Linie bei Privaten Rentenversicherungen, Riester Renten, Basis Renten oder Rürup Renten und der betrieblichen Altersvorsorge oder Betriebsrente verwendet.

Die ersten Tarife die den Namen Nettotarif bekamen, hatten mit den heutigen Möglichkeiten eines Nettotarifs recht wenig zu tun. Während moderne Nettotarife komplett frei von Abschlussprovisionen und Betreuungsprovisionen sind, so hatten die früheren Versicherungsverträge mit einem Nettotarif lediglich die Aufgabe, die Abschlussprovisionen aus dem Vertrag zu lösen. Diese Abschlussprovisionen sollten über eine separate Vergütungsvereinbarung oder auch Kostenausgleichsvereinbarung Storno frei vom Kunden an den Vermittler oder Berater fließen. In der Höhe waren diese erhobenen Kosten genauso hoch, wie bei herkömmlichen Bruttopolicen und über die Vertragslaufzeit erhielten diese Vertriebseinheiten zusätzlich Betreuungsprovisionen von den Versicherungen. All das belastete den Verbraucher genauso wie in einer Bruttopolice, nur etwas transparenter ausgewiesen.

Die ersten Tarife die den Namen Nettotarif bekamen, hatten mit den heutigen Möglichkeiten eines Nettotarifs recht wenig zu tun. Während moderne Nettotarife komplett frei von Abschlussprovisionen und Betreuungsprovisionen sind, so hatten die früheren Versicherungsverträge mit einem Nettotarif lediglich die Aufgabe, die Abschlussprovisionen aus dem Vertrag zu lösen. Diese Abschlussprovisionen sollten über eine separate Vergütungsvereinbarung oder auch Kostenausgleichsvereinbarung Storno frei vom Kunden an den Vermittler oder Berater fließen. In der Höhe waren diese erhobenen Kosten genauso hoch, wie bei herkömmlichen Bruttopolicen und über die Vertragslaufzeit erhielten diese Vertriebseinheiten zusätzlich Betreuungsprovisionen von den Versicherungen. All das belastete den Verbraucher genauso wie in einer Bruttopolice, nur etwas transparenter ausgewiesen.

Es ergab sich für die Kunden kaum ein Vorteil. Bei einer vorzeitigen Vertragsauflösung entstanden eher Nachteile, denn die Kunden mussten, die meist sehr hohen Abschlusskosten weiter zahlen. Damit waren zahlreiche Rechtsstreitigkeiten vorprogrammiert, denn kaum ein Verbraucher hat auf die Details der Vergütungsvereinbarung geachtet.

Achtung: Solche Vergütungsvereinbarungen und Kostenausgleichsvereinbarungen für Nettotarife in Nettopolicen sind auch heute noch bei einigen Gesellschaften und Vertriebsorganisationen zu finden. Besser wäre es, sich in Richtung Honorartarife zu orientieren, denn diese sind die ausgereifteste, transparenteste und von überflüssigen Kosten befreite Form einer verbraucherfreundlichen Altersvorsorge oder Zusatzrente.

Wie erkenne ich einen Nettotarif im Vergleich zu einem Bruttotarif oder Provisionstarif?

Ein Nettotarif ist per Definition ein Versicherungstarif, bei dem keine Abschussprovision für den Vermittler oder Abschlusscourtage für den Makler eingeschlossen sind. Diese beiden Vergütungsbestandteile sind in einem Bruttotarif bereits enthalten und werden direkt von der Versicherungsgesellschaft an den jeweiligen Vermittler oder Berater ausgezahlt.

Die oft getätigte Aussage, dass die Beratung kostenlos erfolgt, ist somit nicht korrekt, denn auch wenn Provisionen oder Courtagen von der Versicherung gezahlt werden, so wird in gleichem Atemzug das Guthaben des Kunden belastet. Wie hoch die Kosten tatsächlich zu Buche schlagen, merken die Kunden erst, wenn sie sich ihre Guthaben nach einem oder zwei, drei Jahren ansehen oder wenn sie ihr Geld wieder ausgezahlt haben möchten. Während gute Nettotarife und noch besser echte Honorartarife schon nach wenigen Monaten mehr Geld im Vertrag haben als bisher eingezahlt, so benötigen Bruttotarife meist bis zu 10 Jahren und länger, um nach Kosten überhaupt in eine Gewinnzone zu kommen.

Die oft getätigte Aussage, dass die Beratung kostenlos erfolgt, ist somit nicht korrekt, denn auch wenn Provisionen oder Courtagen von der Versicherung gezahlt werden, so wird in gleichem Atemzug das Guthaben des Kunden belastet. Wie hoch die Kosten tatsächlich zu Buche schlagen, merken die Kunden erst, wenn sie sich ihre Guthaben nach einem oder zwei, drei Jahren ansehen oder wenn sie ihr Geld wieder ausgezahlt haben möchten. Während gute Nettotarife und noch besser echte Honorartarife schon nach wenigen Monaten mehr Geld im Vertrag haben als bisher eingezahlt, so benötigen Bruttotarife meist bis zu 10 Jahren und länger, um nach Kosten überhaupt in eine Gewinnzone zu kommen.

Hinweis: Einen Nettotarif kann es in verschiedenen Abstufungen geben. Je nach Vertriebsorganisation können dort die Provisionen oder Courtagen als komplett ausgeschlossen gelten. Das wäre dann ein Nettotarif der zu 100% frei von Abschlussprovision ist. Es ist bei Nettotarifen durchaus möglich, dass trotzdem Vergütungen für den Abschluss enthalten bleiben, wie etwa 25%, 50% oder 75% der üblichen Abschlussprovision oder Abschlusscourtage. Das Gleiche gilt natürlich auch für die Betreuungsprovision, für die es per Definition keine Regelung gibt.

Bei einem Honorarberater und der Honorarberatung fallen zwar keine Bestandspflegeprovisionen an, jedoch werden gern Servicegebühren zur Verwaltung einer Rentenversicherung erhoben. In beiden Fällen sind das Gelder, die dem Kunden zukünftig zum Kapitalaufbau fehlen.

Es ist meine Empfehlung sich mit den Gebührenmodellen zu beschäftigen und dann zu überlegen, ob eine solche Gebühr wirklich sinnvoll ist. Denn im Gegensatz zu einer KFZ Versicherung, Hausrat oder Haftpflichtversicherung, bei denen durchaus ein Service im Schadens- oder Aktualisierungsfall notwendig werden kann, gibt es für einen Vermittler keine wirkliche Aufgabe, sich in den Verlauf einer Rentenversicherung einzubringen.

Es ist meine Empfehlung sich mit den Gebührenmodellen zu beschäftigen und dann zu überlegen, ob eine solche Gebühr wirklich sinnvoll ist. Denn im Gegensatz zu einer KFZ Versicherung, Hausrat oder Haftpflichtversicherung, bei denen durchaus ein Service im Schadens- oder Aktualisierungsfall notwendig werden kann, gibt es für einen Vermittler keine wirkliche Aufgabe, sich in den Verlauf einer Rentenversicherung einzubringen.

Im Kern sind Private Rentenversicherungen vereinfacht gesagt, Sparverträge. Und jede gute Investition benötigt neben einer guten Strategie vor allem Zeit. Ein zu häufiges hin und her Wechseln ist selten Gut. Wenn solche Wechsel der Investmentfonds oder Anlagestrategien tatsächlich häufiger oder vielleicht sogar regelmäßig auszuführen sind, dann machen das in den seltensten Fällen die Vermittler oder Berater zu den Produkten, denn sonst wären diese Vermögensverwalter mit entsprechenden Zulassungen geworden.

Was sind die Unterschiede von einem Nettotarif zum Bruttotarif?

Ein wesentlicher Unterschied, zwischen Nettotarif und Bruttotarif, liegt in dem Wegfall der Abschlussprovisionen und Betreuungsprovisionen. Im Bereich der Altersvorsorge geben manche Versicherer innerhalb der Nettotarife für den Verbraucher Nachlässe auf die Verwaltungskosten.

Bei dem Kauf von fondsgebundenen Rentenversicherungen, werden die Provisionen, die sonst an Versicherungen und Banken fließen, von den Kapital verwaltenden Gesellschaften (KAG´s) direkt in das Guthaben der Kunden erstattet. Diese Zahlungen bezeichnet man auch als Kick-Back-Erstattungen.

Bei dem Kauf von fondsgebundenen Rentenversicherungen, werden die Provisionen, die sonst an Versicherungen und Banken fließen, von den Kapital verwaltenden Gesellschaften (KAG´s) direkt in das Guthaben der Kunden erstattet. Diese Zahlungen bezeichnet man auch als Kick-Back-Erstattungen.

Ein dritter Unterschied zwischen einem Nettotarif zu einem Bruttotarif ergibt sich aus dem Sachverhalt, weil für den Verbraucher und Kunden bei einem Bruttotarif nicht immer ersichtlich ist, welche Kosten ihnen tatsächlich entstehen.

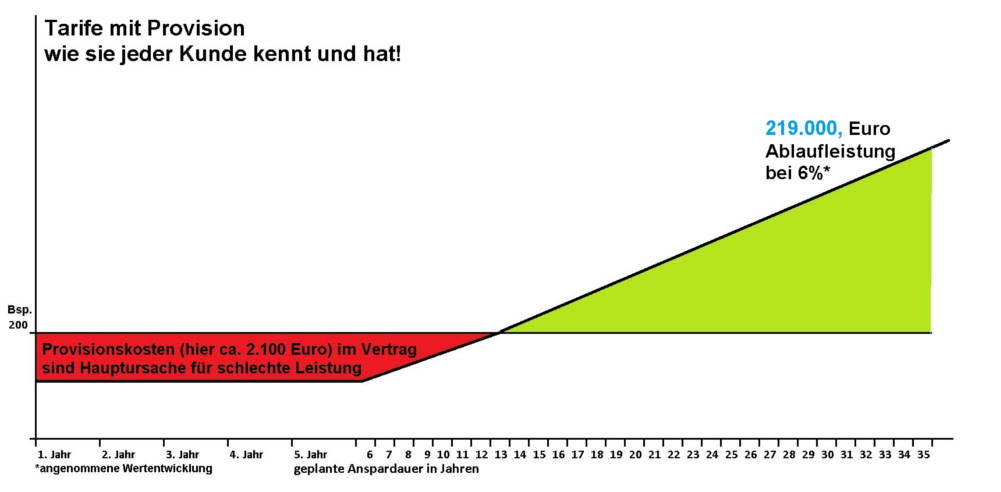

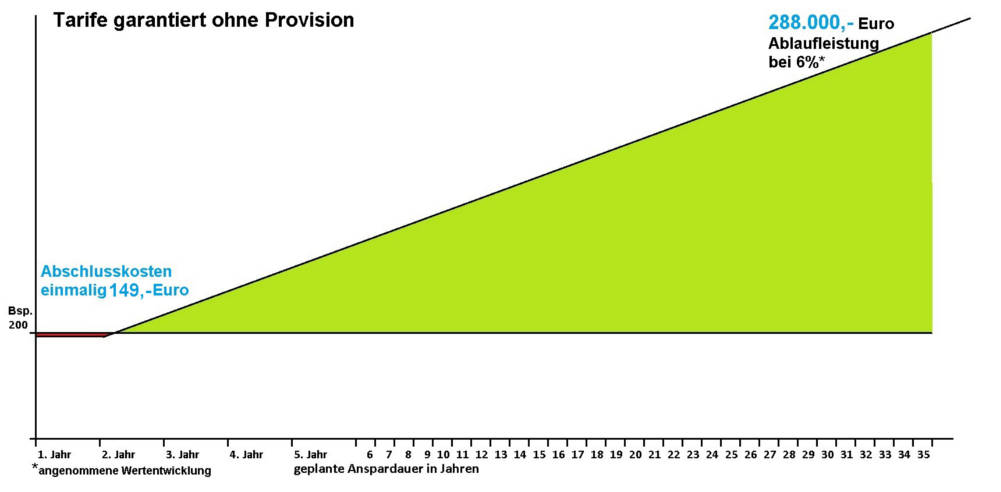

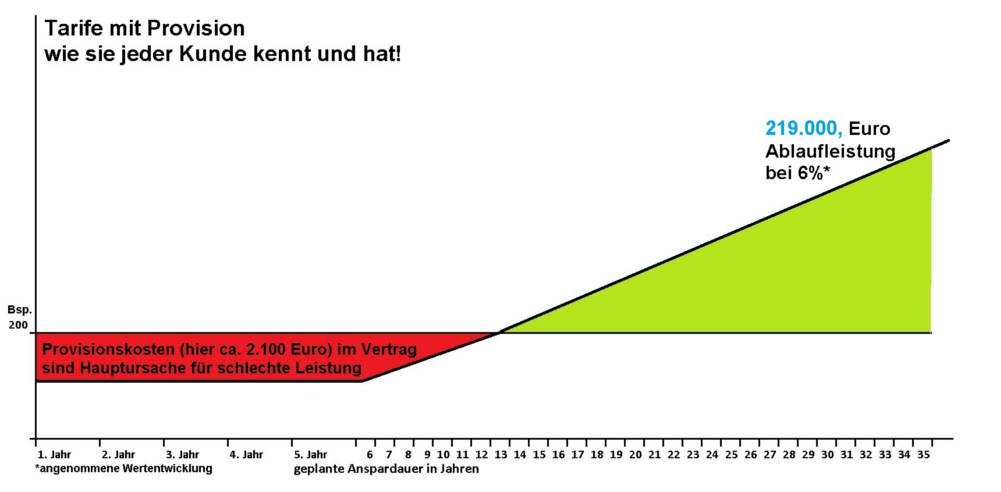

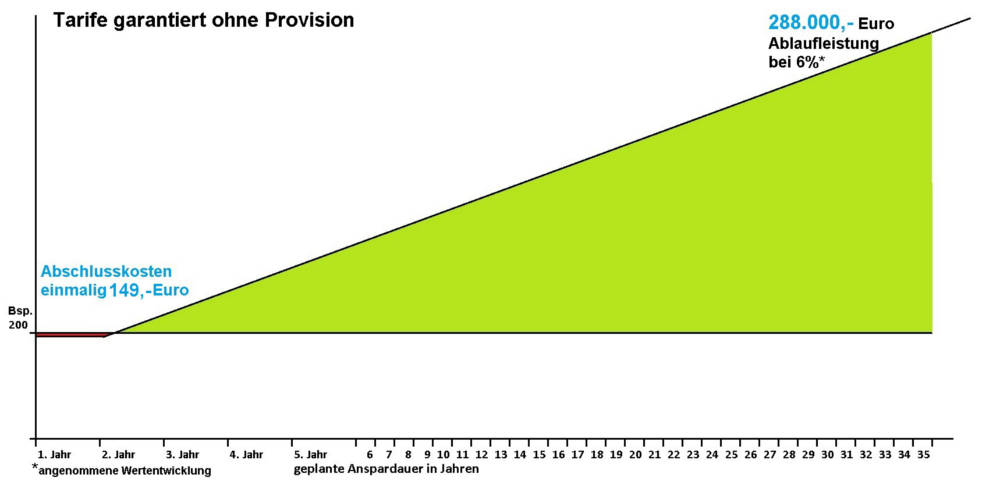

Im Vertragsverlauf einer Rentenversicherung zur Altersvorsorge schlagen über die Vertragsjahre erhebliche Kosten über Abschlussprovisionen und Betreuungsprovisionen oder auch Verwaltungsvergütungen zu buche. Den Inhabern von Rentenversicherungen und Altersvorsorgeprodukten zur privaten Zusatzrente, Riester Rente, Basis Rente, Rürup Rente oder der betrieblichen Altersvorsorge, ist häufig nicht klar, welche Nachteile sich ergeben, wenn sie sich für einen Bruttotarif oder auch Provisionstarif entscheiden. Die Wirkung, die sich über die Vergütungsbestandteile der Vertriebseinheiten (Provisionen und Courtagen an Vermittler und Berater) ergibt, wird meist erst ersichtlich, wenn die Kunden auf ihr Guthaben zugreifen möchten. Anhand einer beispielhaften Rechnung zu einem Nettotarif und einem Bruttotarif, soll der Unterschied auch graphisch aufgezeigt werden.

Bsp. mit 200,- € Sparbeitrag |

|

Mit Provisionskostenverlieren Sie 69.000,- EUR |

Bsp. mit 200,- € Sparbeitrag |

|

Mit Honorartarifgewinnen Sie 69.000,- EUR |

In diesem vergleichenden Rechenbeispiel eines Bruttotarifs mit einem Nettotarif, spart ein Kunde monatlich 200,- Euro für seine private Rentenvorsorge. In der Rechnung sind wir davon ausgegangen, dass der Kunde 32 Jahre alt ist und noch 35 Jahre bis zur Rente mit 67 hat. Außerdem fließen in die beispielhafte Rechnung die üblichen Provisionssätze der Versicherungsvermittler ein.

Zur Vereinfachung verzichten wir in unserer Berechnung auf preisliche Ausreißer. Für den Teil der Abschlussprovision haben wir mit 2,5 % gerechnet. Den Teil der Betreuungsprovision oder auch Bestandspflegeprovision haben wir mit 2% veranschlagt. Die aufgezeigten Kostenpunkte erzeugen über die Vertragszeit enormen Druck auf die Wertentwicklung Guthabens dieses Kunden. Es bedarf mit diesen hohen Provisionen und Gebühren viel Mühe, nach Kosten in eine echte Gewinnzone zu kommen. Die Provisionssätze können bei den vielen Vertriebsorganisationen, Vermittlern und Beratern durchaus abweichen.

Das Berechnungsbeispiel zu den Abschluss- und Betreuungskosten im Einzelnen:

Sparrate x Monate pro Jahr x Jahre der Beitragszahlung = Bemessungsgrundlage für die Höhe der Abschluss- und Betreuungskosten

200,- Euro x 12 Monate x 35 Jahre = 84.000 Euro

Bemessungsgrundlage x Abschlusskostensatz = Abschlusskosten oder Provision

84.000 Euro x 2,5% = 2.100,- Euro (erhält der Vermittler zu Beginn des Vertrages ausgezahlt)

Bemessungsgrundlage x Betreuungskostensatz = Betreuungskosten oder Provision

84.000 Euro x 2% = 1.680,- Euro (erhält der Vermittler über die Laufzeit aufgeteilt ausbezahlt)

Wenn ein Kunde innerhalb der Sparphase noch individuelle Gelder einzahlen möchte, was besonders von gut Verdienern und Unternehmern gern in Anspruch genommen wird, so werden auf diese Einzahlungen in der Regel, jedes mal 4 bis 5% Abschlussprovisionen erhoben.

Kurz gesagt, wenn das Vermögen wächst, wachsen auch die Kosten und Gebühren, die dem Vertrag in regelmäßigen Abständen entnommen werden. Für unsere Beispielrechnungen lassen sich die Vertriebsgebühren in Form von Abschlussprovision und Betreuungsprovision auf einen Gesamtbetrag von 3.780,- Euro beziffern. Dabei wurden die individuellen Zuzahlungen noch gar nicht mit gerechnet.

All die Provisionen und Gebühren nehmen nicht an der Wertentwicklung der Kundengelder teil. Als ein weiterer Kostentreiber in einem Bruttotarif, fallen neben den Abschlussprovisionen und Betreuungsprovision auch die Verwaltungsgebühren der Versicherung und im Fall von fondsgebundenen Rentenverträgen die Verwaltungsgebühren für die Fondsverwaltungen an.

All die Provisionen und Gebühren nehmen nicht an der Wertentwicklung der Kundengelder teil. Als ein weiterer Kostentreiber in einem Bruttotarif, fallen neben den Abschlussprovisionen und Betreuungsprovision auch die Verwaltungsgebühren der Versicherung und im Fall von fondsgebundenen Rentenverträgen die Verwaltungsgebühren für die Fondsverwaltungen an.

Tipp: Bei einem Bruttotarif werden sämtliche Abschlussprovisionen und Verwaltungskosten direkt mit den Sparraten und dem Vertragsguthaben des Kunden verrechnet. Der Verbraucher und Kunde findet die Kostenaufschlüsselung zwar direkt im Produktinformationsblatt und dem Vertragswerk zum jeweiligen Tarif, jedoch wird in der Darstellung und Transparenz der angezeigten Werte gern auch mit minimalistischen Angaben agiert. Oft werden dem Kunden die Prozentangaben zu den anfallenden Kosten auf den Monat heruntergebrochen, weil kaum ein Kunde auf die Idee kommt, diese Angaben mit 12 zu multiplizieren. Der Gesamtprozentsatz wäre dann erschreckend hoch und würde die heute meist informierten Verbraucher zu dem Entschluss verführen, diese Verträge nicht abzuschließen oder die Kosten weiter zu hinterfragen.

Bei einem Nettotarif oder Nettotarifen in einer Nettopolice werden die Kosten vorab genau offen gelegt. Da bei einem 100% Nettotarif oder auch Honorartarif keine Abschlussprovisionen und Betreuungsprovisionen in den Tarifen enthalten sein dürfen, kann sich der Kunde auf die Gebühren der Vertragsvermittler und Berater konzentrieren. Das bedeutet, der Verbraucher hat einerseits die Vertragskosten, die von den Versicherungsgesellschaften vorgegeben sind und auf der anderen Seite die Gebühren für die Beratung und Vermittlung von einem Nettotarif oder Nettotarifen in einer Nettopolice. Es ist alles komplett transparent und vorher durch den Kunden eindeutig kalkulierbar.

Welche Kriterien in der Auswahl von Nettotarifen muss ich beachten?

In der Suche, beim Testen und der Auswahl eines Nettotarifs oder Nettotarifen zur Altersvorsorge innerhalb von Nettopolicen gilt es auf folgende Punkte zu achten.

Stellen Sie sich folgende Fragen:

- Ist der Nettotarif zu 100% frei von Abschlussprovisionen oder Courtagen für den Vermittler oder Berater?

- Wie hoch sind die Kosten für Abschluss und Beratung, die Sie für einen Nettotarif in einer Nettopolice bezahlen müssen?

Extra Tipp: Hier sollten Sie deutlich weniger zahlen müssen, als die sonst übliche Provision oder Courtage, die in einer vergleichbaren Bruttopolice eingerechnet sind. Es wird empfohlen, sich die am Markt üblichen Gebührenmodelle der Honorartarifvermittler und Honorarberater anzuschauen.

- Ist der Nettotarif zu 100% frei von Betreuungsprovisionen oder Courtagen für den Vermittler oder Berater?

- Wie hoch sind die Servicegebühren, die Ihnen für die laufende Vertragsbetreuung eines Nettotarifs in einer Nettopolice entstehen?

Extra Tipp: Hier sollten Sie eigentlich überhaupt nichts zahlen müssen, denn den Service erhalten Sie nach Abschluss in der Regel vom jeweiligen Versicherer, der genau aus diesem Grund die Verwaltungsgebühren erhebt. Sollten Sie trotzdem bereit sein, für diesen Service eines Vermittlers oder Beraters extra zu bezahlen, dann achten Sie darauf, dass diese Gebühren nach Möglichkeit immer nur Fallbezogen entstehen.

Extra Tipp: Hier sollten Sie eigentlich überhaupt nichts zahlen müssen, denn den Service erhalten Sie nach Abschluss in der Regel vom jeweiligen Versicherer, der genau aus diesem Grund die Verwaltungsgebühren erhebt. Sollten Sie trotzdem bereit sein, für diesen Service eines Vermittlers oder Beraters extra zu bezahlen, dann achten Sie darauf, dass diese Gebühren nach Möglichkeit immer nur Fallbezogen entstehen.

Auf jeden Fall gilt es zusätzliche Gebühren neben Nettotarifen in Nettopolicen zu vermeiden, die sich prozentual an ihrem Guthaben ausrichten, denn so verlieren Sie Jahr für Jahr immer mehr Geld. Weil Ihr Guthaben jährlich wächst, wachsen auch die Kosten mit. Auch zu diesem Bereich der Betreuungsgebühren bei Nettotarifen in Nettopolicen empfehle ich, dass Sie sich mit den am Finanzmarkt üblichen Gebührenmodellen der Vermittler von Nettotarifen und Honorarberater beschäftigen.

- Sind die Verwaltungsgebühren eines Nettotarifs in einer Nettopolice von Seiten der Versicherer nochmals reduziert?

- Erhalten Sie als Kunde und Nutzer eines Nettotarifs in einer Nettopolice eine 100% Kick-Back Erstattung, von der Kapital verwaltenden Gesellschaft?

- Sind die Bedingungen des Nettotarifs in der Nettopolice verbessert gestaltet, so dass eine maximale Flexibilität erhalten?

- Sind die Vertragsgrundlagen so gestaltet, dass Ihnen für Beitragspausen, Teilentnahmen oder Kündigungen keine Strafgebühren entstehen?

Wenn Sie die oben aufgeführten Fragen zu Ihrer Zufriedenheit beantworten können, dann sind Sie auf dem besten Weg, die richtige Entscheidung für einen Nettotarif in einer Nettopolice zur Altersvorsorge zu treffen.

Welche Vorteile habe ich durch einen Nettotarif in der privaten Rentenversicherung?

Die Vorteile vom Nettotarif oder von Nettotarifen in einer Nettopolice lassen sich in einer kurzen Übersicht darstellen.

- Ein Nettotarif in einer Nettopolice ist mindestens genauso gut, wie ein vergleichbarer Bruttotarif zur Altersvorsorge

- Ein Nettotarif in einer Nettopolice zur Altersvorsorge bietet in der Regel bessere Rahmenbedingungen durch die Trennung von den Provisionskosten oder Courtagekosten.

- Ein Nettotarif in einer Nettopolice erreicht in der Altersvorsorge durch die niedrigere Gesamtkostenquote höhere Ablaufleistungen.

- Ein Nettotarif in einer Nettopolice ist sehr transparent und verbraucherfreundlich.

Welche Nachteile habe ich durch einen Nettotarif oder Nettotarife?

Die Nachteile bei einem Nettotarif oder Nettotarifen zur Altersvorsorge lassen sich, wenn überhaupt, im Bereich der entstehenden Kosten oder Gebühren durch die Vermittler oder Berater aufzeigen. Bei einem Nettotarif muss der Kunde oder Verbraucher die Vermittlungsleistung und die Beratungsleistung separat bezahlen.

Die Nachteile bei einem Nettotarif oder Nettotarifen zur Altersvorsorge lassen sich, wenn überhaupt, im Bereich der entstehenden Kosten oder Gebühren durch die Vermittler oder Berater aufzeigen. Bei einem Nettotarif muss der Kunde oder Verbraucher die Vermittlungsleistung und die Beratungsleistung separat bezahlen.

Auch wenn der Kunde in Bezug auf die Kosten zur Vertragsvermittlung oder Beratung zu einem Nettotarif oder Nettotarife günstiger gestellt ist, als bei einem vergleichbaren Bruttotarif mit Abschlussprovisionen, so kann es doch Ausnahmen geben. Die Abschlussgebühren eines Nettotarifs können z.B. bei Produkten mit besonders geringen Beiträgen oder bei sehr kurzen Laufzeiten höher sein, als bei einer Bruttopolice.

Achtung: Beachten sollten Sie, dass ein Vertrag zu Altersvorsorge meist sehr lange Laufzeiten beinhaltet und sich Beiträge durchaus erhöhen können. Außerdem ist es möglich, dass Sie als Sparer öfter Gelder zuzahlen. Während bei einem Nettotarif oder Nettotarifen zur Altersvorsorge in der Regel nur einmalig Kosten entstehen, so produziert ein Bruttotarif mit jeder Beitragserhöhung oder Zuzahlung wieder neue Abschlussprovisionen oder Courtagen. So kann ein anfänglicher Nachteil eines Nettotarifs oder von Nettotarifen langfristig wieder zu einem Vorteil werden. Rechnen und Planen Sie als Altersvorsorgesparer daher vorausschauend.

Tipp: Ich empfehle, sich intensiv mit den Gebührenmodellen der Vermittler oder Berater zu Nettotarifen und Honorartarifen zu beschäftigen. Hier ergeben sich bei genauer Betrachtung enorme Kostenvorteile, die langfristig zu erhöhter Zusatzrente oder Ablaufkapital führen.

Warum kennt fasst keiner die Nettotarife?

Weshalb ein Nettotarif oder Nettotarife zur Altersvorsorge noch so wenig bekannt sind, lässt sich recht einfach erklären. Es gibt in Deutschland rund 235.000 Provisionsvermittler. Zu dieser riesigen Menge an provisionsorientierten Vermittlern gehören in der Regel auch meist treue Kunden, denen durch diese Ein Mann oder Ein Frau Beratung nur deren gefiltertes Wissen zukommt. Folglich können diese Personen nur schwer an den neuen Trends und Entwicklungen der modernen Altersvorsorge über einen Nettotarif, Nettotarife oder sogar die Honorartarife teilnehmen.

Weshalb ein Nettotarif oder Nettotarife zur Altersvorsorge noch so wenig bekannt sind, lässt sich recht einfach erklären. Es gibt in Deutschland rund 235.000 Provisionsvermittler. Zu dieser riesigen Menge an provisionsorientierten Vermittlern gehören in der Regel auch meist treue Kunden, denen durch diese Ein Mann oder Ein Frau Beratung nur deren gefiltertes Wissen zukommt. Folglich können diese Personen nur schwer an den neuen Trends und Entwicklungen der modernen Altersvorsorge über einen Nettotarif, Nettotarife oder sogar die Honorartarife teilnehmen.

Den Provisionsvermittlern und Beratern stehen etwa 1.000 bis 1.500 Vermittler von Nettotarifen oder auch Honorartarifen gegenüber. Der Unterschied ist gewaltig und enorm viel Werbung (in Funk, Fernsehen oder über die Verbraucherzentralen und den Verbraucherschutz) wird für Nettotarife oder Honorartarife auch nicht gemacht. Es ist schon auffallend, dass sich gerade die bekannten großen Versicherer, von denen es an fasst jeder Ecke ein Vertreterbüro gibt, keine Nettotarife zur Altersvorsorge oder auch in anderen Sparten vorhalten.

Über Provisionen lassen sich Vertriebseinheiten einfacher steuern, als wenn sich der Vermittler oder Berater eigenständig mit dem Kunden auf einen fairen Preis einigen würde. Eine Reihe von Versicherern hat sich bereits mit sehr kundenfreundlichen Altersvorsorgeprodukten als Nettotarif oder über Nettotarife in Nettopolicen etabliert. Es bleibt abzuwarten, wann auch die namhaften Anbieter nachziehen und auf echte verbraucherfreundliche Produkte zur Altersvorsorge umstellen.

Was sind die Unterschiede von Nettotarif und Honorartarif?

Der Nettotarif ist per Definition ein Tarif der speziell für Versicherungen gilt und unter anderem in der Altersvorsorge verwendet wird. Per Definition wird für einen Nettotarif oder Nettotarife in einer Nettopolice keine Abschlussprovision oder auch Abschlusscourtage erhoben. Das bedeutet, dass ein Kunde durch den Wegfall dieser Kosten, von Beginn an mehr Kapital zum Vermögensaufbau zur Verfügung hat.

Der Nettotarif ist per Definition ein Tarif der speziell für Versicherungen gilt und unter anderem in der Altersvorsorge verwendet wird. Per Definition wird für einen Nettotarif oder Nettotarife in einer Nettopolice keine Abschlussprovision oder auch Abschlusscourtage erhoben. Das bedeutet, dass ein Kunde durch den Wegfall dieser Kosten, von Beginn an mehr Kapital zum Vermögensaufbau zur Verfügung hat.

Ein Nettotarif oder Nettotarife in einer Nettopolice kann wie oben schon beschrieben zu 100% frei von Abschlusskosten sein, oder je nach Vertriebsform anteilige Abschlussprovisionen enthalten. Neben den Abschlussprovisionen gibt es auch noch Betreuungsprovisionen in einem Altersvorsorgevertrag. Dafür gibt es bei einem Nettotarif oder Nettotarifen in einer Nettopolice gar keine feste Definition.

Hier können gute Tarife durchaus komplett frei von Betreuungsprovisionen sein oder diese sind wieder anteilig eingerechnet. Diese beiden Punkte Abschlussprovisionen und Betreuungsprovisionen sind in einem Honorartarif eindeutig geregelt.

Es gibt bei echten Honorartarifen weder die eine noch die andere Provision oder Courtage. Dadurch kann ein Kunde bei einem echten Honorartarif sich sein, dass er nur so viel bezahlt wie er auch tatsächlich vorab berechnet bekommen oder ausgehandelt hat.

Anmerkung: Ein hundertprozentiger Nettotarif kann durchaus auch ein echter Honorartarif sein, auch wenn er nicht so benannt wurde, denn eine gesetzlich einheitliche Definition gibt es in beiden Fällen bisher nicht.

Was kostet ein Nettotarif in der Rentenvorsorge?

Ein Nettotarif oder Nettotarife verursacht innerhalb einer Nettopolice nur die für eine Versicherungsgesellschaft üblichen Verwaltungskosten. Diese sind bei Nettotarifen oder auch Honorartarifen im Vergleich zu Bruttotarifen meist nochmals abgesenkt.

Ein Nettotarif oder Nettotarife verursacht innerhalb einer Nettopolice nur die für eine Versicherungsgesellschaft üblichen Verwaltungskosten. Diese sind bei Nettotarifen oder auch Honorartarifen im Vergleich zu Bruttotarifen meist nochmals abgesenkt.

Das gleiche gilt innerhalb des Nettotarifs oder Honorartarifs in einer fondsgebundenen Nettopolice für die Kosten der Kapitalverwaltung. Die guten Anbieter gewähren in diesem Bereich die 100% Erstattung von Kick-Backs.

Kick-Back-Zahlungen sind Rückerstattungen von Provisionen, die in Bruttopolicen die Versicherungen erhalten würden. Das erhöht das Vermögen des Verbrauchers von Beginn an.

Die Kosten die Sie als Verbraucher aktiv beeinflussen können, sind die Gebühren für die Vertragsvermittlung, die Beratung und die Servicegebühr für eine etwaige Vertragsbetreuung.

Hierzu empfehle ich Ihnen, sich intensiv mit den Gebührenmodellen der Vermittler von Nettotarifen und Honorartarifen oder von Honorarberatern zu beschäftigen. Da ein Nutzer eines Nettotarifs oder von Nettotarifen den Vermittler oder Berater selbst bezahlen muss und die Preisunterschiede noch sehr weit auseinander liegen, ist das Sparpotential auch hier sehr hoch.

Wo kann ich einen Nettotarif oder Nettotarife für die Rente abschließen?

Einen Nettotarif oder Nettotarife in einer Nettopolice zur Altersvorsorge erhalten Sie in erster Linie von Honorarberatern und bei Vermittlern von Nettotarifen und Honorartarifen. Die Vermittler und Berater zu einem Nettotarif oder Nettotarifen in der Altersvorsorge haben mit den Anbietern von Nettopolicen Verträge geschlossen, die eine Bezahlung von Provisionen oder Courtagen durch die Gesellschaften ausschließen.

Worauf muss ich bei der Beratung oder dem Kauf achten?

Wenn Sie einen Nettotarif oder Nettotarife in einer Nettopolice erwerben, dann achten Sie bitte auf einen zu 100% Nettotarif oder noch besser einen echten Honorartarif. Das bedeutet dieser Vertrag zur Altersvorsorge ist komplett frei von Abschlussprovisionen und Betreuungsprovisionen.

Wenn Sie einen Nettotarif oder Nettotarife in einer Nettopolice erwerben, dann achten Sie bitte auf einen zu 100% Nettotarif oder noch besser einen echten Honorartarif. Das bedeutet dieser Vertrag zur Altersvorsorge ist komplett frei von Abschlussprovisionen und Betreuungsprovisionen.

Die Verwaltungskosten der Versicherung sind reduziert und Sie erhalten bei einer fondsgebundenen Vertragsform Kick-Back-Erstattungen. Bei den Gesprächen mit Vermittlern und Beratern zu Nettotarifen in Nettopolicen achten Sie darauf, sich mit den Gebühren nicht prozentual an das Guthaben zu binden.

Wählen Sie nach Möglichkeit eine einmalige Abschlussgebühr und verzichten Sie, wenn es zu Ihnen passt auf die meist unnötige Servicegebühr.

|

Die telefonische und online Beratung zu Nettotarifen erfolgt kostenfrei! |

Weiterführende Informationen zum Nettotarif und Honorartarif!

- Erklärungen und Tipps zur Selbsthilfe zur Honorarberatung

- Erklärungen und Tipps zur Selbsthilfe zu Honorartarifen

- Erklärungen und Tipps zur Selbsthilfe zu Nettopolicen und Bruttopolicen

- Erklärungen und Tipps zur Selbsthilfe in der Privaten Rentenversicherung

- Erklärungen und Tipps zur Selbsthilfe in der Rürup oder Basisrentenversicherung

- Erklärungen und Tipps zur Selbsthilfe in der Riester Rentenversicherung

- Erklärungen und Tipps zur Selbsthilfe in der betrieblichen Altersvorsorge (bAV)

- Honorartarife plus Vergleichsrechnungen

Informieren Sie sich auch zum Honorartarif auf wikipedia oder lesen Sie weiter zur Nettopolice auf wikipedia bzw. zu den grundlegenden Details einer Honorarberatung auf wikipedia.

Welche Anbieter stellen Nettotarife zur privaten Altersvorsorge zur Verfügung?

Folgende Versicherer bieten derzeit einen Nettotarif oder Nettotarife in den Vorsorgebereichen Riester Rente, Basisrente oder Rürup Rente, Private Rentenversicherung oder betriebliche Altersvorsorge und Betriebsrente an.

War dieser Beitrag zum Nettotarif hilfreich? Teilen Sie ihn bitte! Vielen Dank vorab!

KontaktStellen Sie Ihre Anfrage ganz einfach hier über das untere Kontaktformular oder nutzen Sie die Möglichkeit gleich online einen Termin zu Buchen. Dafür klicken Sie im rechten Menü auf Terminanfrage. Dann einfach über den angezeigten Kalender einen zu Ihrem Zeitplan passenden Termin wählen und schon kann es los gehen. Sie können sich aber auch über den kostenlosen Rückrufservice von uns anrufen lassen. Dafür gehen Sie einfach über das Menü auf der rechten Seite. |

|

|